Introducción a la extensión ajustada de opciones

El diferencial ajustado de opciones (OEA) es un diferencial plano que debe agregarse a la curva de tesorería para que el precio teórico de un derivado de tasa de interés sea igual al precio de mercado mediante el uso de modelos de precios dinámicos que tienen en cuenta las opciones integradas. Esta es la medida del diferencial sobre los rendimientos de los bonos del Tesoro del gobierno cuando se han considerado todas las opciones. Se aplica en MBS, CDO, obligaciones convertibles y bonos con opciones integradas.

Fórmula

Es útil para bonos sin opción, pero no para un enlace con una opción incrustada.

El spread ajustado por opción se usa para medir el impacto de la opcionalidad en el bono. Elimina explícitamente el valor de una opción incrustada, dando margen para el bono libre de opción. Se define de la siguiente manera:

Option Adjusted Spread = Z Spread – Option Cost

Para el bono exigible, el emisor tiene el derecho de recomprar el bono a un precio de compra (que se especifica previamente en el momento de la emisión) si las tasas de interés bajan, el precio de mercado del bono aumenta, el emisor tiene derecho a canjear el bono en precio de compra que es menor que el precio de mercado prevaleciente, lo que brinda beneficios al emisor. Costo de la opción en este> 0 y, por lo tanto, OEA <Z.

Para los bonos negociables, la opción beneficia al propietario del bono, le permite vender el bono a un precio más alto al emisor si la tasa de interés sube y el precio prevaleciente baja, por lo tanto, el costo de la opción es Z.

Ejemplo de margen ajustado de opción

Vamos a explicar esto tomando un ejemplo:

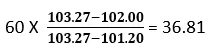

Suponga que el precio de mercado de un bono es $ 102 y el precio calculado usando la curva de tesorería es $ 103.27. Ahora elegimos un cambio paralelo de 60 puntos básicos en las curvas de tesorería cero que nos dan el precio de $ 101.20, que es menor que el precio de mercado de $ 102. Necesitamos disminuir la curva cero del Tesoro para equiparar el precio del modelo con el precio de mercado del bono, es decir, el desplazamiento paralelo estará en algún lugar entre 0 y 60 pb. Se utiliza una serie de iteraciones para determinar un cambio paralelo en la curva de tesorería que hace que el precio del modelo sea igual al precio de mercado.

Usando interpolación lineal, obtenemos el siguiente resultado:

En nuestra segunda prueba, estamos utilizando un punto base de 36.81 que da un precio de bono de $ 101.95 que es aproximadamente igual al precio de mercado del bono.

El diferencial de la OEA será ligeramente inferior a 36.81 calculado anteriormente.

Tipo de diferenciales

- Spread Nominal: Es la diferencia entre Rendimiento hasta el vencimiento del bono de riesgo y Rendimientos hasta el vencimiento del bono sin riesgo (Bono del Tesoro que se supone libre de riesgo). Es la tasa agregada a la curva par del Tesoro para obtener el precio de mercado del bono o podemos decir que la corriente futura de los flujos de efectivo de los bonos se descuenta a la tasa que es YTM. Es una medida pobre ya que ignora la estructura temporal de la tasa de interés.

- Volatilidad cero: El spread (Z-Spread) es el valor agregado único a la curva spot del tesoro para dar la tasa de descuento que iguala el valor presente del bono a su precio de mercado actual. Esto se realiza a través de una base de prueba y error.

Es superior al diferencial nominal, ya que tiene en cuenta la estructura temporal de la tasa de interés que se ignora en el enfoque anterior. Denotemos el valor presente del bono de riesgo como PV, Rf como la tasa libre de riesgo, z como el diferencial, C como la corriente futura de los flujos de efectivo y FV es el valor futuro del bono que incluye un cupón a pagar futuro.

Ventajas de la opción de margen ajustado

Algunas de las ventajas son:

- Al separar los bonos con una opción incorporada de su característica de opcionalidad, los inversores pueden determinar si la inversión vale la pena o no.

- La OEA ofrece una imagen más precisa de los contratos de opciones integradas que simplemente comparar el rendimiento de dos bonos. Utiliza modelos avanzados como el análisis de Monte Carlo en la simulación.

- Fiable, ya que el cálculo es similar al cálculo del spread Z. El enfoque de la OEA reconoce los flujos de efectivo de la seguridad a lo largo de cada ruta, por lo tanto, incorpora la opcionalidad de los flujos de efectivo en el análisis.

Desventajas de la extensión ajustada de la opción

Algunas de las desventajas son:

- La medición es complicada porque la OEA es un valor muy dinámico, que responde a los cambios en el nivel y la forma de la curva de rendimiento, la volatilidad, los pagos anticipados, el diferencial de crédito, la liquidez, etc.

- La OEA se basa en el supuesto de que los datos históricos se observarán en el futuro.

- El modelo de la OEA debe actualizarse en caso de cambios en el régimen, es decir, un cambio en los datos económicos para que responda.

- Modelo dependiente

- La dificultad de interpretación puede dar como resultado una imagen distorsionada del comportamiento de los valores.

Limitaciones de la extensión ajustada de la opción

Algunas de las limitaciones son:

La OEA de cartera generalmente se calcula como un promedio ponderado de las OEA de los valores de los componentes donde el peso se asigna en función del precio de mercado de los valores. Sin embargo, el mayor riesgo para un inversionista de bonos de opciones implícitas es un cambio en la tasa de interés y el riesgo de pago anticipado (que puede llevar a la jubilación anticipada de sus inversiones antes del período programado), por lo que el peso asignado al valor debe ser una combinación de duración y precio de mercado.

Puntos importantes para recordar

Algunos de los puntos importantes son:

- Para los bonos sin opción incorporada, OAS será igual a Z spread.

- La diferencia entre OAS y Z spread proporciona el costo implícito de la opción incorporada

- La OEA utiliza una serie de escenarios que conllevan la posibilidad de numerosas rutas de tasas de interés, diferentes niveles de tasas de interés que están calibrados a la curva de rendimiento de seguridad para determinar los flujos de efectivo a lo largo de esas rutas y luego el resultado se utiliza para obtener el precio de una seguridad.

- Para los bonos con opción de opción, la volatilidad de una tasa de interés juega un papel importante para determinar si una opción se ejercerá o no.

- Dos bonos respaldados por hipotecas con el mismo vencimiento estimado pero con dos OAS Spread diferentes proporcionarán un rendimiento diferente, es decir, los bonos con mayor OAS se venderán a un precio más bajo en comparación con los bonos con menor OAS y, por lo tanto, el inversor debería considerar bonos anteriores para maximizar el potencial regreso.

Conclusión

A pesar de involucrar cálculos complejos y la dependencia de modelos sofisticados, la OEA ha resultado ser una herramienta analítica y más superior a los métodos tradicionales para evaluar los valores incorporados.

Artículos recomendados

Esta es una guía para la extensión ajustada de opciones. Aquí discutimos la fórmula y el ejemplo del diferencial ajustado por opciones junto con las ventajas, desventajas y limitaciones. También puede consultar los siguientes artículos para obtener más información:

- Futuro vs Opción

- Ganancias diluidas por acción

- Acciones vs Opciones

- Conceptos básicos de finanzas personales